时间:2023-08-16 13:51:46

药品零售、连锁药店、OTC产品

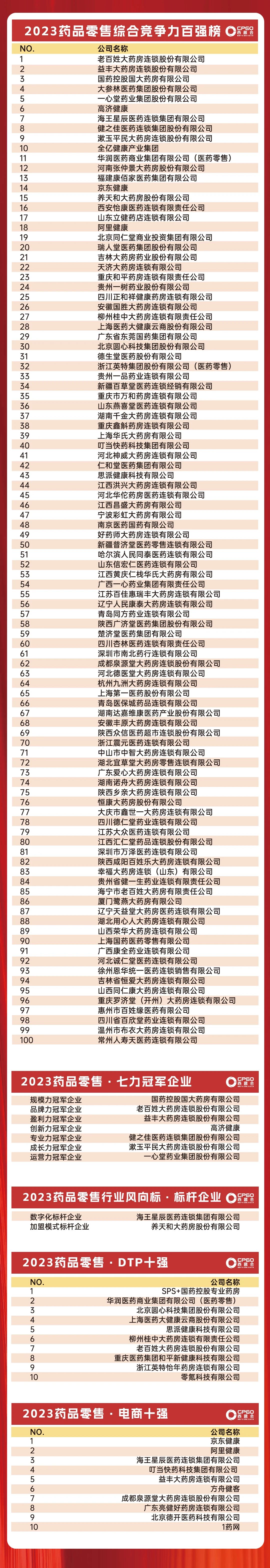

8月11日,中康科技在西普会上权威发布 “2023药品零售综合竞争力百强榜”。老百姓大药房、益丰大药房和国大药房分列三甲。

百强榜及其子榜

一、零售市场分析

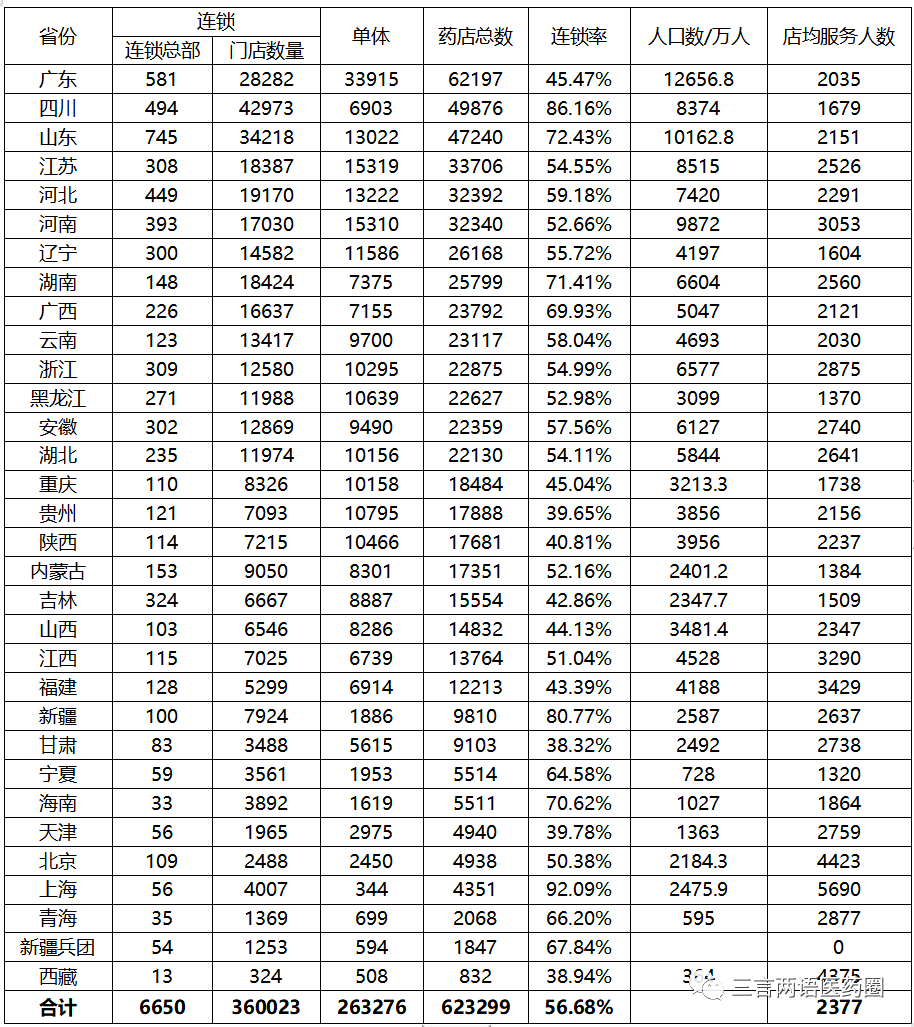

2022年全国药店总数已突破62.3万家,其中零售连锁家数6650家,门店总数约36万家,占比57.78%;单体药店总数26.3万家,占比42.22%,连锁率平均为56.68%,连锁率正在逐年提升;店均服务人数约2377人(发达国家店均服务人数约6000人),药店布局门挨门、门对门,竞争异常激烈。

同时药店的经营成本也在逐年上升,一般地级市经营成本大约25%左右,但部分药店一天的销售额仅几百元或1千元出头,不足以养活药店的基本开支,如果再没有工业资源支持,经营将举步为艰,随着连锁率越来越高,竞争将会更大,未来5-10年会有大量药店倒闭。

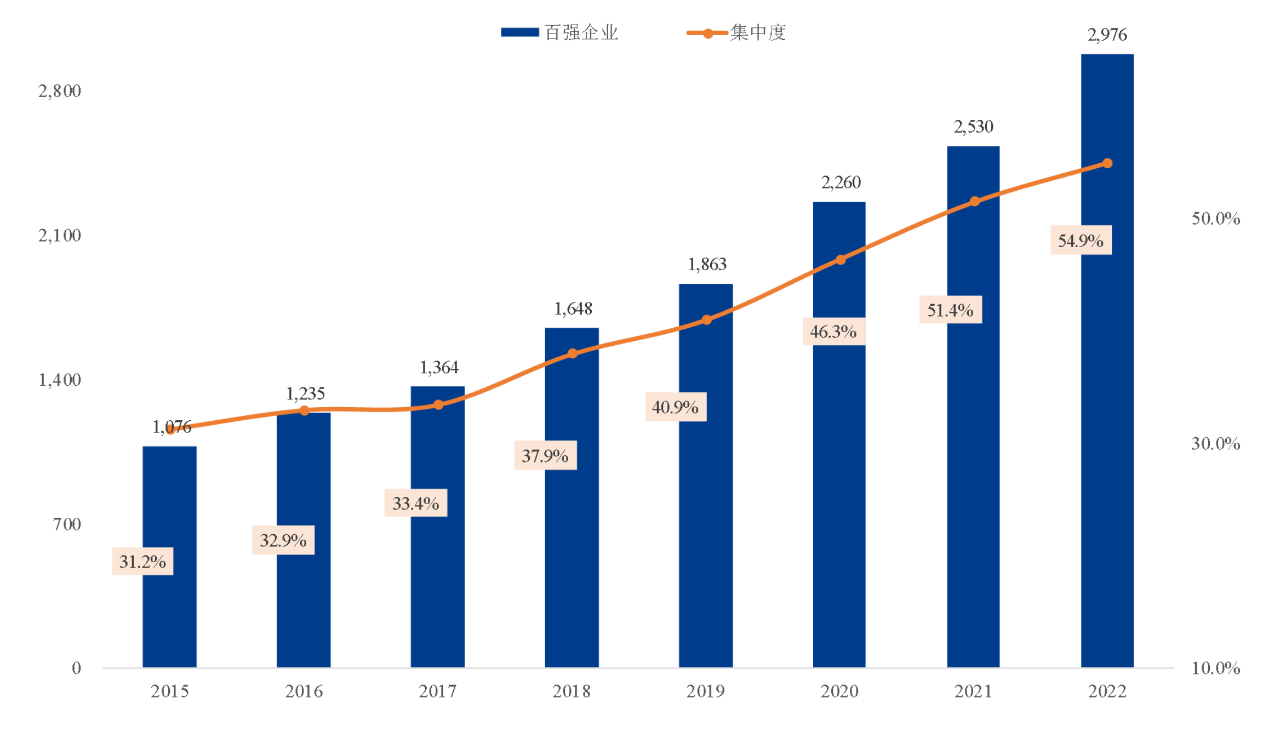

药品零售百强销售占比54.9%

产业集中度进一步提升

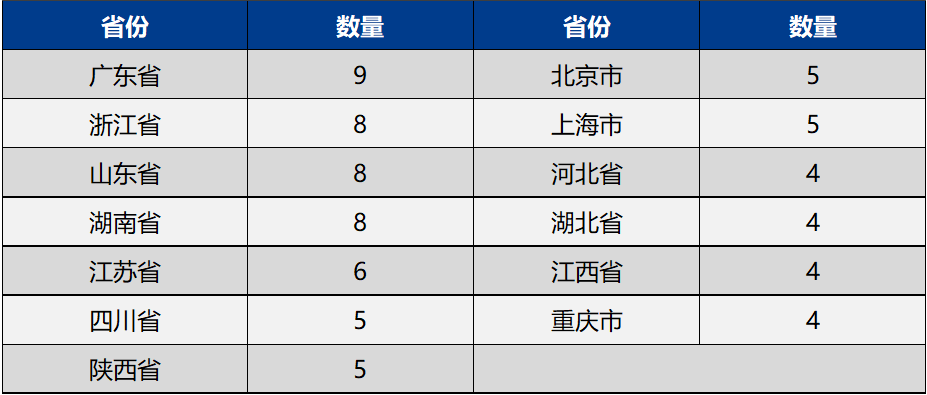

据统计,2023药品零售综合竞争力百强榜,年销售规模的入围门槛为4.0亿元,与去年相比提升了5000万元。从区域分布来看,百强企业分布在27个省、市、自治区,其中广东省入围企业数量9家位居第一;浙江、山东和湖南四省入围企业数量8家位居前二。

表1:2023药品零售综合竞争力

百强榜企业分布前十省份

表2:2015-2022年药店零售行业百强企业

规模&市场集中度

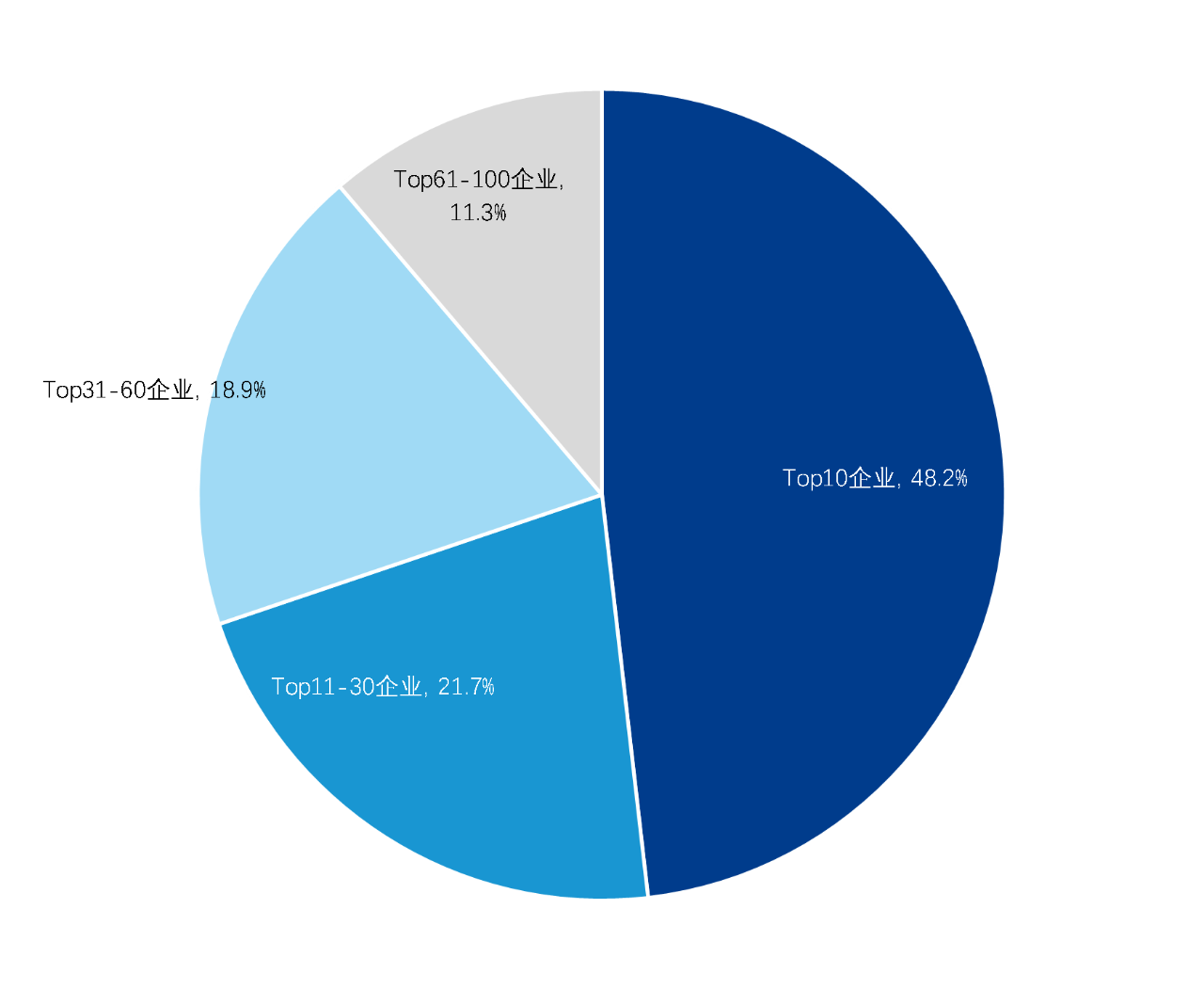

表3:综合竞争力百强企业不同组别累计份额(注:百强企业按可比维度统计,不含电商企业)

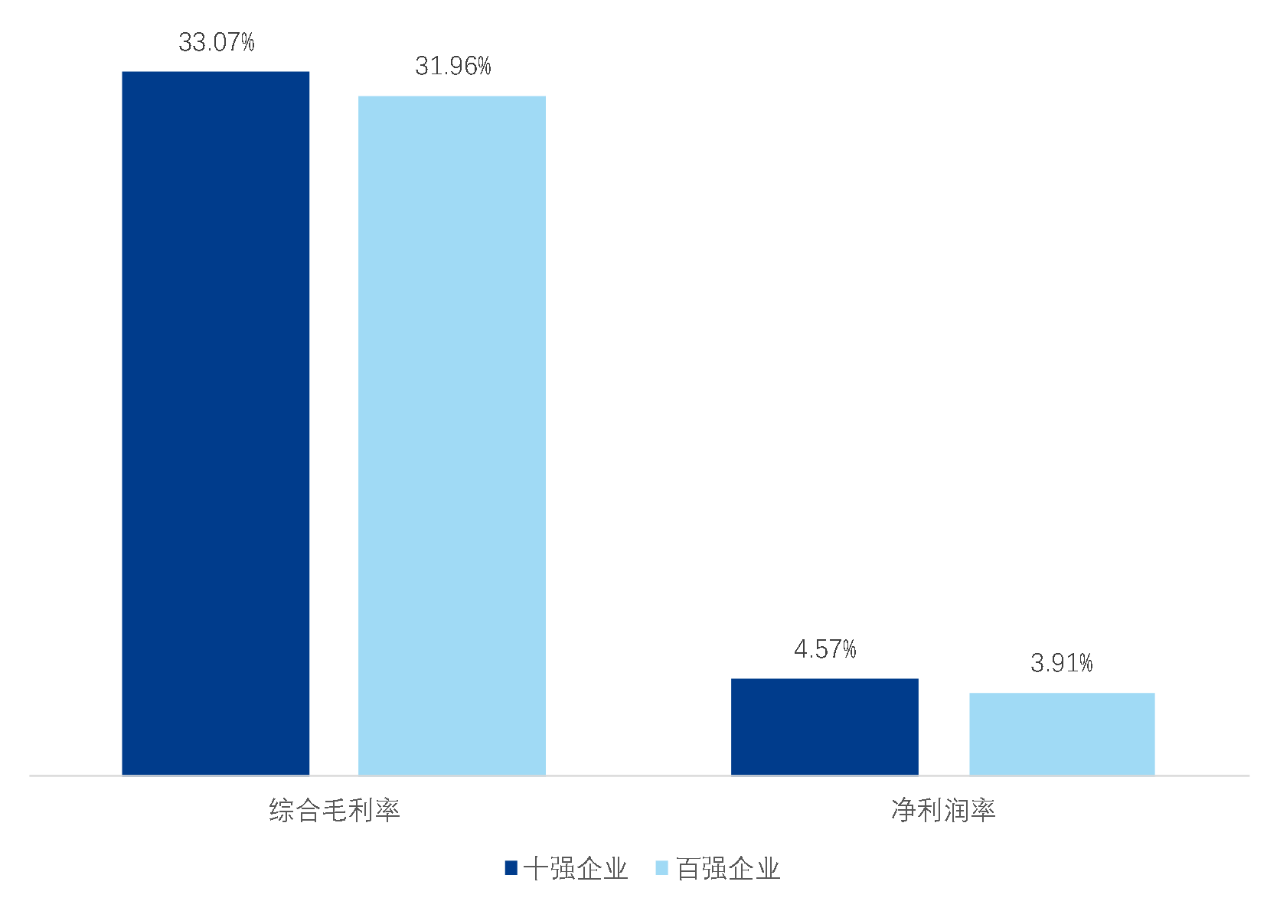

行业平均毛利率和净利率有所下降

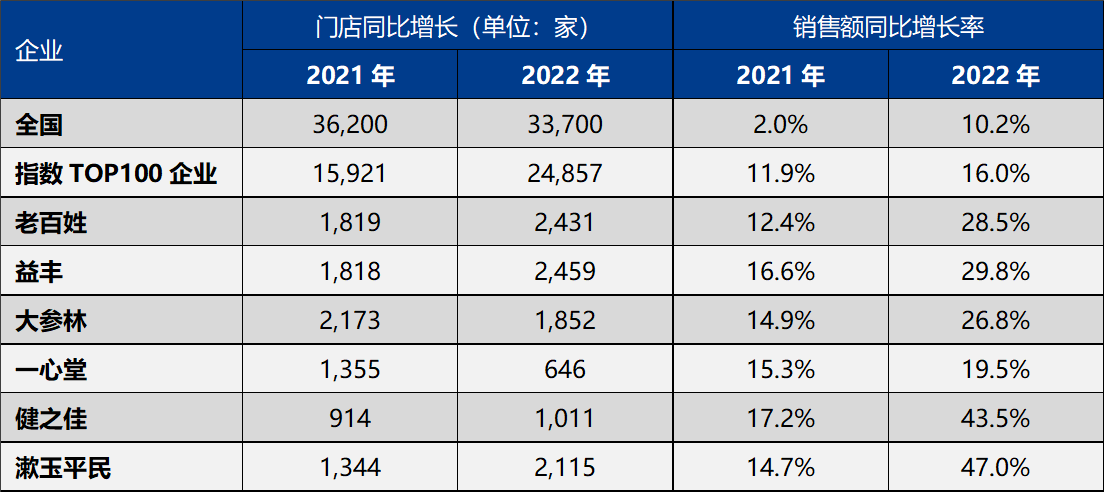

头部企业通过新开门店和并购扩张

TOP10企业的平均综合毛利率和净利润率分别为33.07%和4.57%,同期百强企业平均综合毛利率和净利润率分别为31.96%和3.91%,TOP10毛利率和净利率分别高出百强平均水平1.1和0.7个百分点,规模越大的企业盈利能力相对越强。

表4:2022年综合毛利率与净利率(Top10企业 VS. Top100企业)

(注:百强企业可比维度统计,不含电商企业,综合毛利率及净利润率取平均数)

表5:2021-2022年门店&销售额同比增长

(注:百强企业可比维度统计,不含电商企业)

2022年各省零售药店数量及

店均服务人数

(下表为各省药店总数从多到少排序)

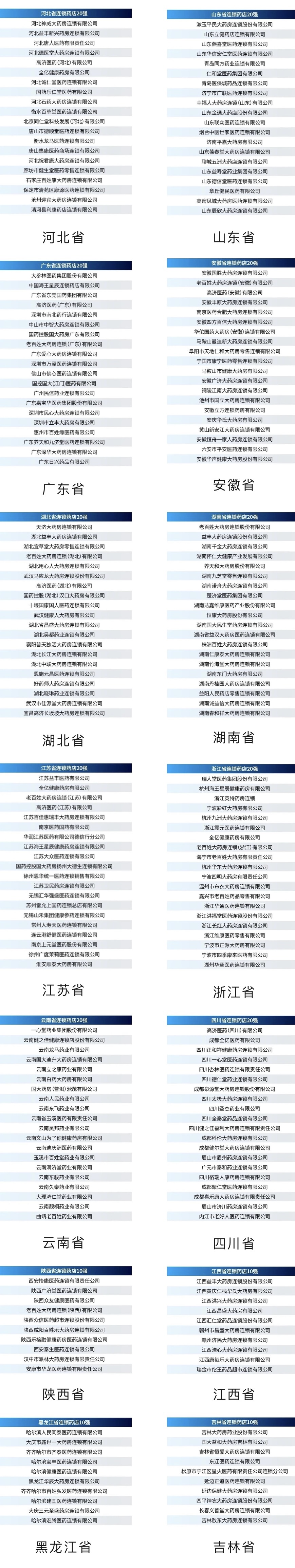

各省连锁药店20强

2022年药品、非药品

在零售药店的销售份额

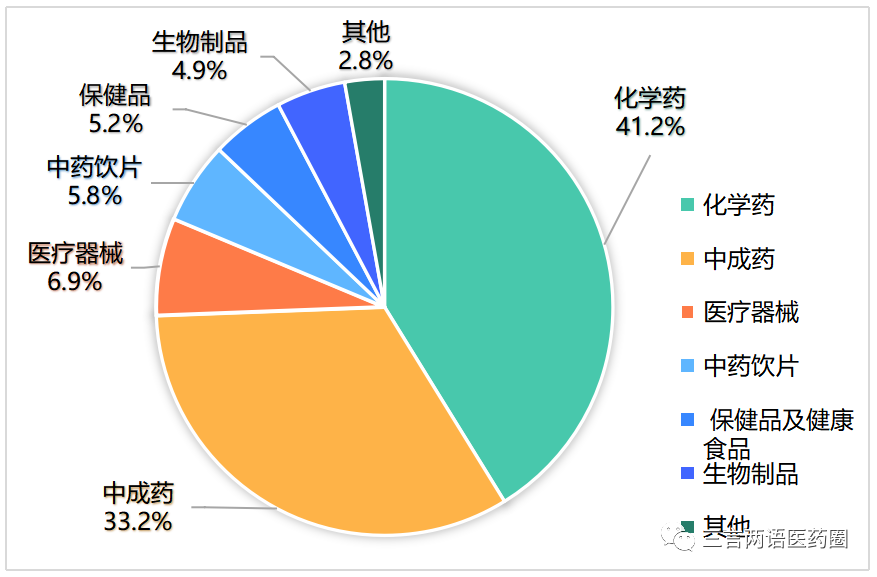

从药店销售大类分析,药品销售占比约79.3%(其中化药占比41.2%、中成药占比33.2%、生物制品占比4.9%);非药品销售占比约20.7%(其中医疗器械占比6.9%、中药饮片占比5.8%、保健品及健康食品占比5.2%、其他(包含消字号/日用品/化妆品)。

2022年各品类在零售药店的销售份额

从药店销售大类分析,药品销售占比约79.3%(其中化药占比41.2%、中成药占比33.2%、生物制品占比4.9%);非药品销售占比约20.7%(其中医疗器械占比6.9%、中药饮片占比5.8%、保健品及健康食品占比5.2%、其他(包含消字号/日用品/化妆品)。

二、零售连锁对商品引进、淘汰和销售的原则

1、商品引进和淘汰:

一般中型以上的连锁都会有商品部,商品部的主要职责就是分析品类和分析商品,通过分析找出企业缺失和过剩的品类和商品,从品牌、价格、政策等几个维度来确定新品是否引进老品是否淘汰,说明如下:

行业大类销售占比VS本企业大类销售占比,通过对比找差距。

找出缺失和过剩的品类,再从每个小类的SKU、客流量、销售额、毛利、价格带、品牌、服务、政策等几个维度来确定具体商品的引进和淘汰。

2.商品销售属性说明:

总部:连锁在确定商品属性时,一般会根据毛利大致分为4个以上属性,推荐级别从高到低依次是:A、B、C、D;但在A的级别之上连锁还会确定10个以上黄金单品或战略单品(每个连锁叫法不同),所以总部的考核决定了门店销售的方向。

门店:店员在门店销售推荐时,也会首推A类或黄金单品等高毛商品,因为连锁总部一般会给各门店制定单品任务和品类任务(或毛利区间任务),所以商品在连锁的推荐级别越高越好。

三、OTC产品在连锁药店的操作思路

通过以上零售药店分析和连锁商品采购、销售分析,在连锁不缺产品的情况下,作为OTC产品如何在连锁药店把握趋势、准确定位,通过产品营销、团队服务等各维度赋能连锁,帮助连锁解决需求和痛点,才能和连锁形成长期的战略合作和支持。工业企业在进行终端产品推广时可以从以下几个方面入手:

1、市场定位:

全国性的KA连锁和省市级主流连锁是工业企业必争之地,也是竞争厮杀的红海,大型连锁产品引进标准和要求相对苛刻,但因其门店众多和品牌影响可直接提升产品力;产品在大型连锁积累沉淀多年后,品牌和规模都有了,但增长乏力,这时可以选择下沉到县域和中小连锁等蓝海潜力市场,或许有超出预期的增长。

2、产品定位:

从产品的价格体系、目标客群、营销方案、推广形式、销售渠道等在产品上市前就需要有整套可执行可落地的方案。

3、产品质量:

产品疗效一定要好!这是OTC产品在终端做好的基本条件!销售出去后一定要有复购,复购率越高越好。也是连锁引进产品的首要条件。

4、进入首推:

毛利是满足连锁首推的基本要求,一般连锁毛利要求分为品牌和非品牌,毛利要求不一样,不能一概而论;一般品牌商品毛利需满足50%,非品牌需满足60%以上,基本可以进入首推级别,首先产品要进入连锁的首推目录(首推SKU可能有大几百个甚至过千),这是第一步。

5、进入黄金单品:

产品在进入首推目录后,力争再进一步到黄金单品或战略单品(连锁叫法不同),首推到黄金单品看似一步之遥,实则难度极大,连锁每月核心的黄金单品一般在10-50个之间,同时连锁还会根据季节淡旺季来调整黄金单品目录,所以如何让产品进入到连锁的黄金单品是产品增量和爆量的必要条件。

6、专业赋能:

如何通过工业专业的学术培训、品类规划、品牌推广、营销方案、项目运作等来协助连锁门店员工提升专业化达到品类增长而非单纯的同一个通用名A产品销量上升而B产品销量下降;同时工业终端推广团队也可以通过标准化的门店场景化营销和标准的营销话术(10秒左右说完)来协助提升连锁门店整体形象和消费者成交率。

7、售后服务:

账期、效期、政策、动销、地推等都是连锁所关心的核心问题,工业如何通过团队优化、团队综合能力提升,来解决连锁的痛点和需求,才能与连锁形成长期战略和深度合作。

在4+7带量和医保国家统筹后,药店客流明显下滑,客流因政策影响流入社区或乡镇卫生院等基层医疗,工业如何通过项目方案和团队协作提升连锁的客流是工业企业在制定营销方案时值得深刻思考的问题。